赵勇 中国农业银行研发中心架构管理办公室主任工程师

中国农业银行研发中心架构管理办公室主任工程师,十年以上金融行业信息化架构设计与管控经验。历经互联网金融、两地三中心、分布式核心银行等大型银行系统工程建设,具备丰富的海量金融业务场景下的系统建设经验。

摘要:

近年来,随着互联网的发展与跨业竞争,利率市场化、打破刚性兑付等行业变革的推进,银行业面临的环境变得易变、不确定、复杂而模糊,这一切给银行IT部门在快速交付和弹性运维方面提出了更高要求。同时,我们这个时代正在经历最激烈的技术革命,开发流程、应用架构、部署和打包的环境、应用基础设施都在发生巨大的变化。在这样的背景下,农业银行构建了基于容器的私有云平台,搭建了完整的微服务技术体系,并在核心银行、财务管理等系统展开了转型实践。农业银行新一代技术架构“云+微服务”模式,以及基于此架构下的应用转型实践,值得更多金融企业参考。

数字化和互联网技术已经深入到人们生活的方方面面,深入到各种应用场景中。对银行来说也一样,新一代信息技术催生了金融服务业的多样化发展,也让银行业务进入新一轮的挑战。

互联网金融时代来临,银行业面临各种挑战

首先,是客户需求的转变。近年来,用户在“花”、“贷”、“存”方面都在发生巨大转变,79%的用户资金主要往互联网迁移,而简单、便捷已成为用户选择金融产品和服务的首要考虑因素,同时也希望金融平台能够一站式满足多方面的金融需求。另外,产品角度看,用户希望能得到更贴合自己使用需求的个性化产品,银行过去那种标准化的产品模式已经不适应这个时代的需求。用户对工行、建行、农行等各种银行产品的品牌,没有太强的依赖性,对于银行品牌的感知度只是一个比较模糊化的状态。

其次,客户消费行为也在改变。随着中国经济的崛起,消费升级和消费降级的行为同时并存。一部分消费者愿意花更多的钱,换取产品更多的附加价值,高端消费品、海外购物十分旺盛,18年上半年化妆品增长14.2%,运动型多用途汽车(SUV)销售同比增长9.7%。同时,消费者在消费时更加看重“性价比”,低价销售平台火爆,拼多多一年销售额2600亿元,用户数量达到3.4亿人。对于金融服务来说,传统金融已不能覆盖新中产层面。截止2018年8月末,央行征信系统数据库累计收录了9.7亿自然人,其中只有4.4亿人有信贷记录,征信的真实覆盖率为35%,剩下5亿自然人缺少征信数据。

其三,新业态的冲击。这几年,支付宝、微信支付等移动化金融产品,如火如荼。以BATJ为代表的互联网企业,正以其独特的经营模式和价值创造方式,对商业银行传统业务形成直接冲击,甚至具有一定的替代作用。其实,互联网金融仅仅是敲开了传统银行向智能银行迈进的大门,背后是互联网经济时代银行业商业模式、经营模式和组织模式的深层次变革。在支付、融资、理财方面,银行都面临着互联网行业不同场景的挑战。

从融资的角度看,从传统银行的融资到现在各种消费信贷,各种依托大数据的信贷场景深入到生活方方面面,买东西都有一系列的推荐,对银行传统的信用卡业务和融资业务来说,这是一个不小的颠覆。在理财这块, 2013年以“余额宝”为代表的互联网“宝类”理财产品诞生,唤醒了公众的理财意识。从宝类产品被大家广泛接受,到今天蚂蚁财富、微信财富通,包括京东金融等等,一系列的理财平台开始出现。大量的理财产品,甚至银行很多结构性存款,都在通过这些渠道来销售。可以说,这些宝宝类产品跟银行之间,既是合作关系也是竞争关系。

其四,平台型企业崛起。随着金融产品服务模式的转变,场景的丰富化,阿里和腾讯已成为行业标杆。集合在线批发、零售电商、大文娱、交通出行、生活服务、金融科技、物流网络等多板块,阿里巴巴已经构建出电商、金融、物流三大生态系统,未来旨在发展成为全球第一个基于虚拟空间的“互联网+”经济体,体量或超过10万亿元,成为全球“第五大经济体”。腾讯也从什么都自己做,转到专注连接使命。目前,腾讯聚焦社交平台、数字内容和金融的“两个半”业务,其他垂直领域采取与伙伴合作模式,构建“去中心化”的“森林型”生态体系。对银行业来说,互联网企业的商业模式非常值得借鉴。

拥抱Bank4.0,数字化转型成为必然选择

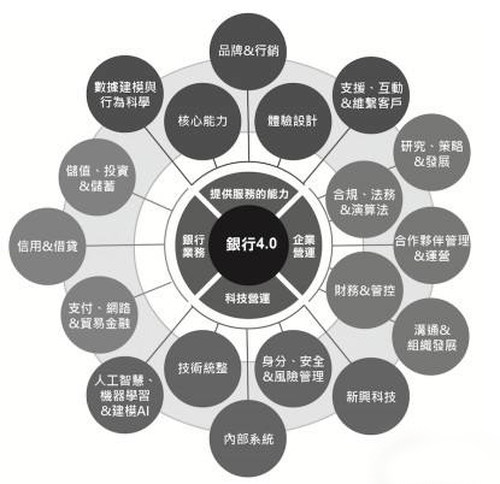

▲Bank4.0

面对上述种种挑战,银行业必须采取有效的应对策略。一个是,要通过Bank4.0实现银行的数字化转型。在Bank 1.0时代,商业银行完全以物理网点作为业务办理场所。Bank4.0的关键在于银行如何走出自身,从移动化无处不在,到Bank4.0的服务触点无处不在,如何将触点遍布到客户需要的地方,融入产业生态,摆脱金融脱媒的危局,重铸银行服务。比如:银行要提供基于实时场景的嵌入式银行服务,提供基于人工智能的优质客户体验,推行数据分享和开放,构建基于数字化转型的组织架构,这是Bank 4.0时代的典型特征。

另外,确定数字化转型目标后,要借助IT手段从各个方面向数字化模式进行转变。在底层,在信息与数据方面,要对数据做整合,做共享,做数据资产的管理与创新。在数据资产、数据能力基础上,做风控体系的转变。比如:在反欺诈和风控方面,利用大数据、人工智能模型等技术提高风控能力。在产品服务上,要以数据为生产资料,产生新的产品和新的业务模式。在组织的生产模式层,人、财、物的考核都在向依托数字化的方式进行转变。在运营模式上,农行还提出线上、线下、远程这种“三轮驱动”的模式。在决策经营理念上,向智能决策、数据决策做转型。

为了支撑业务转型,农行的IT架构提出了“薄前台、厚中台、强后台”的转型理念。在前台,主要面向渠道和贴近用户的产品,形成快速、灵活交付的调整。在中台,主要依托银行传统能力沉淀成服务,包括产品能力、用户、风控、营销、客户服务等,为前台快速灵活适应市场变化提供基础。对后台来说,主要是数据能力,依托大数据、智能分析来为中台和前台提供数据支撑。

构建技术中台,打造农行数字化转型的核心竞争力

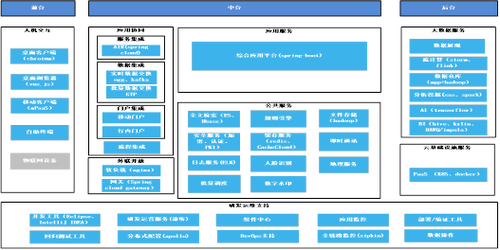

▲ 技术中台总体视图

数字化转型离不开技术架构的支持,所以农行的技术中台要提供四种能力:第一种,提供企业级的开发框架和共享技术的能力,包括支持服务化、微服务化的新架构。第二,支持灵活调度、自动化管理的应用运行环境,能够适应弹性伸缩、高可用、异地灾备等等一系列的要求。第三,提供企业级的数据应用和AI能力,能够将数据作为资产管理和充分利用起来。第四,提供DevOps工具链,将应用需求、开发、测试、部署和运营统一,优化整体协作响应。

那么,满足上述需求的技术中台如何规划和设计?

农行在技术架构方面,主要分人工交互、应用协同、应用服务、大数据服务、公共服务、云基础设施服务、大数据运维这几个大的领域。

对于人机交互领域,做银行业务的人都了解,主要包括桌面端,是一个面向柜员的员工渠道。还有Web端,移动设备,包括现在的自助设备等等。应用协同,首先要实现服务集成,传统解决方案是类似EBS(企业服务总线)结构,农行现在主要是在采用这种大家比较熟悉的分布式互联模式。数据支撑这块,主要包括准实时信息的通信和文件的交互,在外联这块有相应的外联网关,提供负载和网关路由能力。在应用服务这块,有一个综合应用平台,为各类的应用提供基础框架。公共服务,主要是基础服务,包括全员检索,规则引擎,认证,安全等等,通过不断地积累,提炼基础技术服务,为应用扩展去使用。关于大数据服务,农行大数据平台主要是基于MPP数据库,加上一系列的组件,同时在这个基础上做了原数据管理,资产管理等等一系列管理的能力,形成大数据的能力。在云技术服务层,目前主要是PaaS管理平台,以容器云平台为核心,进行部署、运行、管理。

另外,研发不仅支持规划和设计,还要解决一系列的运维问题、效能管理问题,进行从需求到交付的全链路支持。

架构转型,核心系统的落地与应用

在银行业务转型过程中,最重要的是核心系统的构建。核心系统主要承载银行存款贷款、支付结算、银行卡、投资理财等一个核心的业务基础系统,可以说是银行业最重要的系统。这样的系统,如何去落地?

▲核心银行系统(BoEing)

对农行来说,核心业务系统过去必须要做到高可靠。因为银行有5亿多的用户,10亿账户的资金往来,资金都在这个系统上,不容有任何差错。另外,就是高性能。农行现在的核心系统日高峰可能处理8亿笔交易,峰值TPS 1.5万笔交易/s。同时,从技术角度看,它也是一个巨大的单体应用,可能几百人甚至上千人都在一个系统上做开发。农行的整个技术架构是一个专用体系,是大型机ZOS这种专用体系。相对来说,接触的人比较少。这样一个大型的系统,要做架构转型,从集中式架构向服务化架构去转型,目的其实很简单,就是要提升交付效率,降低整个系统运行成本,实现资源和弹性扩展。同时,技术方面也要有一定自主可控的能力。

为了确保系统稳定,逐步实现替代,农行将核心系统架构调整分为三步:

第一步,大型的单体架构要向微服务化架构改造。通常策略是,首先做一层网关隔离,以尽量小的动作,对外围相关联系统产生影响。所以,第一步其实是在底层搭建一个网关,屏蔽系统拆分对外部系统的影响。在数据层面,通过Qrep数据同步技术,实时将主机数据同步到开放平台数据库。在网关层,将对延时非高度敏感的查询业务请求路由到查询服务。其次是系统拆分。基于前面综合应用平台,基于开发查询功能,将核心系统的数据通过数据同步的模式将他复制到开放平台上来。这样,首先实现了查询交易从原来单体系统里拆分出来。一方面,是为整个系统逐步的解耦积累经验和基础;另外,也能在当期减轻对单体系统业务的压力。这是第一步做的工作,这步工作到目前为止,分担了主机核心系统一半以上的业务量。

第二步,在第一步的基础上选择一些基础的应用模块做拆分,为产品模块下移打好基础。从单体的系统里面把它挪出来,这块现在应用的拆分的时候,它的拆分解耦方式有很多理论,农行其实主要还是借鉴一些成熟应用体系的经验。另外,还是依托传统业务的边界,匹配这种内部研发的组织架构的设置机制,实现组织架构跟系统架构的一致性,按照边界来将系统的基础业务产品以及必须依赖的模块,在开放平台上,在外部逐渐实现。包括客户信息、一些产品管理和运营管理的能力,能够在外部和在系统内部都存在,为下一步业务系统的进一步完善奠定基础。

第三步,是一个后续工作设想,整体上会基于前面的成果,把产品模块拆分。包括理财、信用卡、个人负债、对公等等的产品,逐步按照业务边界,从单体系统里面一个个的解耦出来,基于一套技术中台的一系列组建,形成一套微服务的架构。未来,会依次推进过程,将服务进行分层。从底层的基础产品再到上面的创新产品,以及变化比较快的一些产品,形成一个从下到上的层次,避免服务调用的时候形成恶性循环。

核心系统的架构调整历程,就像 “在飞行中给飞机换引擎”,既要保持核心业务的正常运行,还要关联系统。因为核心系统关联了成百上千个系统。在做架构转型时,一定要保证总行、分行无数的系统频繁的切换,满足业务的扩展需求。现在,银行业务竞争越来越激烈,对交付周期要求越来越高。所以,IT团队需要对业务需求进行合理排期,另外还要保证系统转型过程中数据的一致性、可控性。所以,农行采用分布实施、逐步迭代的模式,来做转型替代工作。